申告期限

相続の開始があったことを知った日の翌日から10月以内

(例:亡くなった日が1月26日の場合は11月26日)

納税義務者

相続又は遺贈(遺言等)で亡くなった人の財産を取得した人

課税される財産

現金預金、土地建物、株式等のすべての財産

(生命保険金の一部、仏壇仏具等の非課税財産を除く)

課税される財産から控除するもの

- 葬式費用

- 借金、未納公租公課等

相続税の具体的な計算方法

相続税の計算は以下の5ステップで計算をします。

- 正味の相続財産の計算

- 相続税の基礎控除額の計算する

- 課税遺産総額を計算する

- 相続税の総額を計算する

- 各相続人の負担額を計算する

1「正味の相続財産」の計算

財産を所有している人(以下「被相続人」と言います)が亡くなった場合、その財産はその人の家族(以下「相続人」と言います)が引き継ぐことになります。相続の対象となる財産は現金預金や不動産の様なプラスの財産だけではなく、借金などのマイナスの財産も含まれます。

相続税はこのプラスの財産からマイナスの財産を差し引きした「正味の相続財産」に対して課税されますので、まずはプラスの財産の金額と、マイナスの財産の金額を確定します。

例えば、亡くなった方(被相続人)の財産として銀行預金が1億円、借金が3000万円残されているという場合には、正味の相続財産は7000万円(1億円−3000万円)ということになります。

2「相続税の基礎控除額」の計算

相続税には基礎控除という相続税が課税されない無税の範囲があります。すなわち誰でも課税されるわけではなく、「お金持ち以外は相続税がかかることはない」ということです。この「相続税がかかるお金持ち」と「そうでない人」をわける基準となるのが「相続税の基礎控除額」なのです。

相続税は、正味の相続財産から相続税の基礎控除額を差し引きした金額に対して課税されるため、もし「正味の相続財産≦相続税の基礎控除額」となっている場合にはそもそも相続税は発生せず、相続税の申告も不要です。相続税の基礎控除額は「3000万円+600万円×相続人の数」で計算します。

例えば、相続人となる人が亡くなった方の子供3人という場合には、3000万円+600万円×3人=4800万円となります。

3「課税遺産総額」の計算

正味の相続財産と相続税の基礎控除額がわかったら、次に「課税遺産総額」を計算します。課税遺産総額は正味の相続財産−相続税の基礎控除額で計算します。2でも少し解説させていただいた通り、正味の相続財産の金額が相続税の基礎控除の金額を下回っている場合(正味の相続財産≦相続税の基礎控除額)、相続税は発生せず、相続税の申告も不要という事になります。

例えば、正味の相続財産が3000万円で、相続人の人数が3人という場合には、課税遺産総額は3000万円−(3000万円+600万円×3人)=0円未満となり、相続税の申告、納税ともに不要となります。

一方で、上記1の例の様に銀行預金が1億円、借金が3000万円で正味の相続財産が7000万円あるという場合には、課税遺産総額は7000万円−(3000万円+600万円×3人)=2200万円となり相続税の申告と納税が必要になります。

4「相続税の総額」の計算

課税遺産総額の金額が計算できたら、次に相続税の総額の計算を行います。

ここでは課税遺産総額は2200万円で、相続人として亡くなった方の配偶者(妻)、子供2人(長男と次男)がいる場合を考えてみます。まずはこの2200万円を実際の相続割合は無視して、民法上の法定相続分で分けたものとして相続税の総額を計算します。

妻 2分の1 …1,100万円

長男 4分の1 …550万円

次男 4分の1 …550万円

となります。これに相続税の速算表(※)から税率と控除額を当てはめて相続税額を算出します。

妻 1,100万円 …税率15%、控除額50万円=相続税115万円

長男 550万円 …税率10%、控除額0万円=相続税55万円

次男 550万円 …税率10%、控除額0万円=相続税55万円

となり、この一家が負担すべき相続税の総額は210万円となります。

ここで注意しないといけないのは、上記相続税額を各人が負担するというわけではありません。各人の相続税額は次のステップで計算します。

※相続税の速算表(平成27年1月1日以降)

| 法定相続分に応ずる金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

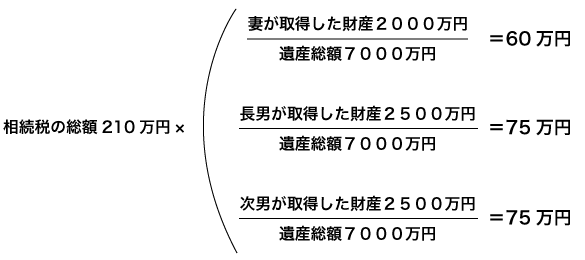

5 「各相続人の負担額」の計算

上記4にてこの一家が負担する相続税額の総額が210万円と出たのでこれを各人の実際の相続割合で按分し、その後、その人特有の税額控除・加算を行い各人の負担額が決定します。では仮に話し合いの末、7000万円の財産について以下の様に遺産分割協議がまとまったとします。

妻 2000万円

長男 2500万円

次男 2500万円

この場合各人の相続税の負担額は以下のように計算します。

となります。

後は、配偶者の場合には、「配偶者控除」が適用できます。

配偶者控除とは「生前被相続人の財産形成に寄与している事」、及び「配偶者の老後の生活保障」という観点から、配偶者については法定相続分と財産1億6000万円のいずれか高い方の金額の範囲内であれば相続税は課税されないというものです。

今回のケースで行くと7000万円×1/2(法定相続分)=3500万円<1億6000万円なので1億6000万円までは相続税が免除されることになります。

最終的に相続税額は

妻 60万円-配偶者控除60万円=0円

長男 75万円

次男 75万円

と計算され、この金額を相続の開始があったことを知った日の翌日から10か月以内に納付することになります。

配偶者控除以外の控除

1 贈与税額控除

贈与税額控除とは、贈与税と相続税の二重課税を排除するために作られた制度です。

どのような場合に相続税と贈与税の二重課税が生じるかというと、相続財産を取得した方が、相続開始前の3年以内に被相続人(亡くなった方)から贈与された財産は、贈与がなかったものとされて、相続税の課税対象となります。

ですが、財産の贈与を受けた際に、贈与税を支払っている場合には、その財産は贈与税が課税されているにも関わらず相続税も支払うこととなり、この時点で二重課税となってしまいます。この二重課税を防ぐために相続税額から払った贈与税額を控除することが認められております。

もちろん無税の範囲内で贈与をして贈与税を支払っていない場合には、二重課税になりませんので、控除されることはありません。

2 未成年者控除

未成年者控除とは相続人が未成年の場合には、20歳に達するまでの年数×10万円を相続税額から差し引ける制度です。

例えば、未成年者の年齢が15歳9か月の場合は、9か月を切り捨て15歳で計算します。この場合、20歳までの年数は5年になります。要するに相続税額から差し引ける未成年者控除額は50万円となります。

未成年者本人の相続税額が未成年者控除額よりも低く引ききれない場合には、その引き切れない部分の金額をその未成年者の扶養義務者の相続税額から差し引きます。

3 障害者控除

障害者控除とは、相続人が85歳未満の障害者のときは、85歳に達するまで年数×10万円(特別障害者※の場合には20万円)を相続税から差し引ける制度です。

例えば、障害者の年齢が48歳7か月の場合は、7か月を上げて49歳で計算します。この場合、85歳までの年数は36年になります。要するに相続税額から差し引ける障害者控除額は360万円(特別障害者の場合には720万円)となります。

障害者本人の相続税額が障害者控除額よりも低く引ききれない場合には、その引き切れない部分の金額をその障害者の扶養義務者の相続税額から差し引きます。

※特別障害者とは身体障害者手帳において、身体上の障害の程度が1級又は2級の方及び精神障害者保健福祉手帳において、障害等級が一級の方をいいます。

4 相次相続控除

第1次相続と第2次相続が短い間(10年以内)に起こった場合には、1度目の相続で相続税を支払い、またすぐに同じ財産に相続税がかかってしまうことになります。

これでは相続税の納税負担が非常に大きくなることから、第2次相続時において、1度目に支払った相続税(1次相続)の一部を差し引くことができる制度です。

適用要件としては以下の通りです。

- 2次相続の被相続人が1次相続の相続人であること

- 2次相続の被相続人が1次相続で財産を取得し、相続税が課されたこと

- 1次相続開始から2次相続開始までの期間が10年以内であること

控除金額は以下の通りです。

- A×C/(B-A)→求めた割合が100/100を超える場合は100/100

- ①×D/C×(10-E)/10

A:今回の被相続人が前の相続の際に課せられた相続税額

B:被相続人が前の相続の時に取得した純資産価額(取得財産の価額+相続時精算

課税適用財産の価額-債務及び葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべて

の人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

5 外国税額控除

外国に相続財産があった場合には、外国で日本の相続税と同じ正確の税金を払うことがあります。その際に、外国で払った税金分を、日本の相続税から差し引くことが出来るようになっています。

もし、外国でも相続税を支払い、日本でも相続税を支払った場合には、二重課税となりますので、控除が認められております。